2002年10月9日,瑞典皇家科学院将诺贝尔经济学奖授予普林斯顿大学心理学教授DannielKahneman和乔治·梅森大学经济学教授VernonSmith。根据瑞典皇家科学院的新闻公报,卡尼曼“将心理学的深入分析融入到了经济学中,从而为一个崭新的经济学研究领域奠定了基础”。1981年,DannielKahneman及其合作者AmosTversky在《科学》杂志发表论文,研究人们决策过程的认知心理规律。文章介绍了“演出实验”

- 【实验情境A】:你打算去剧院看一场演出,票价是10美元,在你到达剧院的时候,发现自己丢了一张10美元的钞票。你是否会买票看演出?实验表明:88%的调查对象选择会;12%的调查对象选择不会。(调查对象为183人)

- 【实验情境B】:你打算去看一场演出而且花10美元钱买了一张票。在你到达剧院的时候,发现门票丢了。如果你想看演出,必须再花10美元,你是否会买票?实验结果表明:46%的调查对象选择会,54%的调查对象不会。(调查对象为200人)

Kahneman和Tversky认为:两种实验情境出现明显不同结果的原因在于:在考虑情境A的决策结果时,人们把丢失的10美元钞票和买演出票的10美元分别考虑;而在情境B中,则把已经购买演出票的钱和后来买票的钱放在同一个账户估价,一部分人觉得“太贵了”改变自己的选择。为此,Kahneman和Tversky引入理查德·萨勒教授(RichardThaler)提出的“心理账户”概念,对实验结果进行了深入的分析。

一、概念发展

1.1 理查德·萨勒

1980年,芝加哥大学著名行为金融和行为经济学家理查德·萨勒(RichardThaler)首次提出“Psychic Accounting(心理账户)”概念,用于解释个体在消费决策时为什么会受到“沉没成本效应(sunk cost effert)”的影响。萨勒认为:人们在消费行为中之所以受到“沉没成本”的影响,一个可能的解释是卡尼曼教授等提出的“前景理论”,另一个可能的解释就是推测个体潜意识中存在的“心理账户系统”(Psychic Accounting system)。人们在消费决策时把过去的投入和现在的付出加在一起作为总成本,来衡量决策的后果。这种对金钱分门别类的分账管理和预算的心理过程就是“心理账户”的估价过程。

1.2 丹尼尔·卡尼曼

1981年,丹尼尔·卡尼曼和特韦尔斯基(Amos Tversky)在对“演出实验”的分析中使用“Psychological Account(心理账户)”概念,表明消费者在决策时根据不同的决策任务形成相应的心理账户。卡尼曼认为,心理账户是人们在心理上对结果(尤其是经济结果)的分类记账、编码、估价和预算等过程。

1984年,卡尼曼教授和特韦尔斯基教授认为“心理账户”概念用“mental account”表达更贴切。卡尼曼认为:人们在做出选择时,实际上就是对多种选择结果进行估价的过程。究竟如何估价,最简单也最基本的估价方式就是把选择结果进行获益与损失(得失)的评价。因此,他提出了“值函数”假设和“决策权重”函数来解释人们内在的得失评价机制。

1.3 理查德·萨勒

1985年,萨勒教授发表“心理账户与消费者行为选择”一文,正式提出“心理账户”理论,系统地分析了心理账户现象,以及心理账户如何导致个体违背最简单的经济规律。萨勒认为:小到个体、家庭,大到企业集团,都有或明确或潜在的心理账户系统。在作经济决策时,这种心理账户系统常常遵循一种与经济学的运算规律相矛盾的潜在心理运算规则,其心理记账方式与经济学和数学的运算方式都不相同。因此经常以非预期的方式影响着决策,使个体的决策违背最简单的理性经济法则。萨勒列举了4个典型现象阐明心理账户对传统经济规律的违背,并提出了心理账户的“非替代性”特征。

1.4 特韦尔斯基

1996年Tversky提出,心理账户是一种认知幻觉,这种认知幻觉影响金融市场的投资者,使投资者们失去对价格的理性关注,从而产生非理性投资行为。Kivetz(1999)认为,心理账户是人们根据财富的来源不同进行编码和归类的心理过程,在这一编码和分类过程中“重要性-非重要性”是人们考虑的一个维度。有学者从行为的角度对“心理账户”进行定义,认为心理账户是个人或家庭用来管理、评估和记录经济活动的一套认知操作系统,这套认知操作系统导致一系列非理性的“心理账户”决策误区。

1.5 理查德·萨勒

1999年,萨勒发表“mental accounting matters”一文,这是对近20年“心理账户”研究的一个总结。在文章中,萨勒认为:心理账户的三个部分最受关注,首先是对于决策结果的感知以及决策结果的制定及评价,心理账户系统提供了决策前后的损失——获益分析;第二个部分涉及特定账户的分类活动,资金根据来源和支出划分成不同的类别(住房、食物等),消费有时要受制于明确或不明确的特定账户的预算;第三个部分涉及账户评估频率和选择框架,账户可以是以每天、每周或每年的频率进行权衡,时间限定可宽可窄。因此,“心理账户”是人们在心理上对结果(尤其是经济结果)的编码、分类和估价的过程,它揭示了人们在进行(资金)财富决策时的心理认知过程。

二、心理账户的非替代性(non-fungibility)

按照传统的微观经济学理论,金钱不会被贴上标签,它具有替代性(fungibility),事实上,越来越多的实证研究表明:

人们并不是把所有的财富放在一个整体账户进行管理,每一元钱与每一元钱可以很好的替换与转移。相反,人们根据财富来源与支出划分成不同性质的多个分账户,每个分账户有单独的预算和支配规则,金钱并不能容易地从一个账户转移到另一个账户。

萨勒将这种金钱不能很好转移,不能完全替换的特点称之为“非替代性”。萨勒教授在研究中发现金钱非替代性的一些表现:

- 【不同来源】:由不同来源的财富而设立的心理账户之间具有非替代性,例如意外之财和辛苦得来的钱不具替代性。一般来说,人们会把辛苦挣来的钱存起来不舍得花,而如果是一笔意外之财,可能很快就花掉。

- 【不同消费项目】:不同消费项目而设立的心理账户之间具有非替代性。我们来看一个案例:王先生非常中意商场的一件羊毛衫,价格为1250元,他觉得贵而舍不得买。月底的时候他妻子买下羊毛衫作为生日礼物送给他,他非常开心。尽管王先生的钱和他的妻子的钱是同一家庭的钱,为什么同样的钱以不同的理由开支心理感觉不同?研究表明:自己花费购买羊毛衫,属于生活必需开支,1250元太贵了;而作为生日礼物送给丈夫,属于情感开支。因此人们欣然接受昂贵的礼品却未必自己去买昂贵的物品。可见,为不同的消费项目设立的心理账户之间具有非替代性。

- 【不同存储方式】:不同存储方式导致心理账户的非替代性。萨勒教授举的一个实例。约翰先生一家存了15000美元准备买一栋理想的别墅,他们计划在5年以后购买,这笔钱放在商业账户上的利率是10%;可最近他们刚刚贷款11000美元买了一部新车,新车贷款3年的利率是15%,为什么他不用自己的15000美元存款买新车呢?通常,人们对已经有了预定开支项目的金钱,不愿意由于临时开支挪用这笔钱,对这个家庭来说,存起来买房的钱,已经放在了购房这一预定账户上,如果另外一项开支(买车)挪用了这笔钱,这笔钱就不存在了。从理性上说,家庭的总财富不变。但因为财富改变了存放的位置,固定账户和临时账户具有非替代性,人们的心理感觉不一样。

三、心理账户的运算规则

在日常经济活动中,人们是如何操纵和管理心理账户,这些经济交易在人们心里是如何评估和被体验的呢?萨勒认为:人们在进行各个账户的心理运算时,实际上就是对各种选择的损失-获益进行估价,称之为“得与失的构架(the framing of gains and losses)”,人们在心理运算的过程中并不是追求理性认知上的效用最大化,而是追求情感上的满意最大化。

情感体验在人们的现实决策中起着重要的作用,他将这种运算称之为“享乐主义的加工”(hedonic editing)

3.1 值函数的假设

为了更好地探讨心理账户的价值运算如何影响人们的经济决策行为,卡尼曼教授在“前景理论”中提出了“值函数”(value function)这一概念。与以往经济理论中的“效用函数”(utility function)相比,值函数有三个重要的特征。

- 值函数是人们在决策行为时对于某个参照点的相对得失的详细说明,人们的“得与失”是个相对概念而不是期望效用理论的绝对概念。人们对某一决策结果的主观判断是相对于某个自然参照点而言,而不是绝对的财富或经济。因此,参照点的变化会引起人们主观估价的变化,人们更关注的是围绕参照点引起的改变而不是绝对水平。

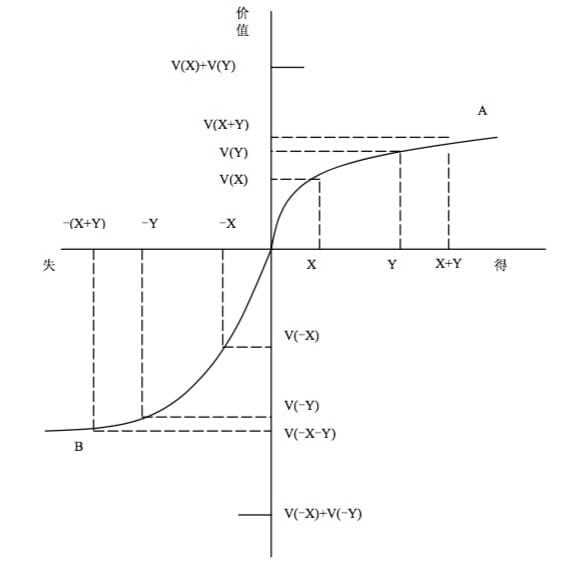

- “得与失”都表现出敏感性递减的规律。值函数的曲线是一条近似“S”形的曲线,右上角的盈利曲线为下凹形(concave),左下角的亏损曲线为上凸形(convex)(如图所示)。离参照点(坐标交叉的原点)愈近的差额人们愈加敏感,越是远离参照点的差额越不敏感。因此,不管是获得还是损失,人们感觉到10元到20元的差额似乎比1000元到1010元的差额更大,这反映了价值曲线的边际递减特征。

- 损失规避。卡尼曼教授认为:同等数量的损失比获益对人的影响更大,因此在决策的时候人们尽量回避损失,表现在价值函数曲线上,损失曲线的斜率比获益曲线的斜率更大(如图1所示),用公式表示为V(X)<-V(-X)。例如损失1000元钱所带来的痛苦比获得1000元奖金而带来的愉悦更强烈。因此,面临损失时,人们是风险偏好的;面临获得时,人们是风险规避的。

由于值函数的三个典型特征,对心理账户的运算规则至少有三个启示:

- 相同的决策结果表述为损失或者获益会改变人们的风险决策偏好;

- 设计不同的参照点会改变人们对决策结果的认知;

- 同样的价格差额在不同的原始价格下,影响作用是不同的。

3.2 得与失的编码规则

根据上述值函数的特点,萨勒在关于心理账户的研究中,将值函数在得与失的不同组合结果中的偏好情况作了分析。

规则一:两笔盈利应分开

假如两笔收入X、Y均为正,分开价值为$V(X)+V(Y)$,整合值为$V(X+Y)$。因价值曲线在右上角为凸形,所以$V(X)+V(Y)>V(X+Y)$,个体更偏好分开体验(如图)。假如想送朋友两件礼物——一套衣服和一个健身器,最好分两次送。每次送一件礼物所带来的心理体验比一次送两件礼物的心理体验高。

规则二:两笔损失应整合

两笔支出对个体而言是“损失”,因价值曲线在左下角为凹形,所以$V(-X)+V(-Y)<V(-X-Y)$,个体更偏好整合价值。这一规律可以解释生活中的很多现象,比如开会收取会务费时,最好一次收齐并留有余地,若有额外开支一次次增收,虽然数量不多,会员仍会牢骚满腹。

规则三:大得小失应整合

两笔收入一正一负:X,-Y,且余额为正,即$X>Y$,从价值曲线看应是$V(X)+V(-Y)<V(X-Y)$,所以人们更偏好整合。这条规则给人们的启示是,如果你有一个大的好消息和一个小的坏消息,应该把这两个消息一起告诉别人。如此整合,坏消息带来的痛苦会被好消息带来的快乐所冲淡,负面效应也就小得多。

规则四:小得大失应具体分析

两笔收入一正一负:X,-Y,且余额为负,即X<Y,此时应分两种情况:

其一,小得大失且悬殊很大,应分开估价。从图中看出$V(X)+V(-Y)>V(X-Y)$,因此,分开估价的心理体验要好,这种现象称为“银衬里(silver lining)”规则。例如(40,-6000),人们更愿意分开估价,因为价值曲线在-6000元附近相对较平缓,40元的获得与6000元的损失相比几乎没有减少损失的作用,分开估价还能得到40元收益的感觉。

其二,小得大失且悬殊不大,应整合。如(40,-50),人们更偏好整合价值。表现为$V(X-Y)>V(X)+V(-Y)$。整合估价时,人们在心理会把损失从50元降低到10元,这样的损失就显得小了,心理体验更好,整合估价的作用体现出来。

萨勒进一步把这四条规则概括为:

- 分离收益;

- 整合损失;

- 把小损失与大收益整合一起;

- 把小收益从大损失中分离出来。

以上心理账户的运算规则对于理解和解释现实经济决策行为有重要的指导意义。

四、应用研究

4.1 价格感知——绝对值优惠与相对值优惠

1982年,特维尔斯基教授和卡尼曼教授通过设计以下情景实验引入“心理账户”与消费者购买决策行为的研究。

- 【实验情景A】:假定你要买一件夹克和一个计算器。在某商场夹克的价格是125美元,计算器的价格是15美元。这时候有人告诉你,开车二十分钟后另一个街区的一家商场计算器的价格是10美元。请问:你会去另一个商场买计算器吗?

- 【实验情景B】:假定你要买一件夹克和一个计算器。在某商场夹克的价格是15美元,计算器的价格是125美元。这时候有人告诉你,开车二十分钟后另一个街区的一家商场计算器的价格是120美元。请问:你会去另一个商场买计算器吗?

在这两个情境中,其实都是对“是否开车20分钟从140美元的总购物款中节省5美元”做出选择。然而,实验对象在两个情境中的回答却不一样。在情境A中,68%的实验对象选择去另一家商场;而在情境B中,只有29%的实验对象选择开车去另一家商场。选择偏好发生了逆转。

卡尼曼提出,消费者在感知价格的时候,是从三个不同的心理账户进行得失评价的。一个是最小账户(minimal account),就是不同方案所优惠的绝对值。在本实验中的最小账户就是5美元。另一个是局部账户(topical account),也可称为相对值账户。例如,在实验情境A中开车前往另一家店的“局部账户”表现为计算器价格从15美元降为10美元(相对差额为1/3);而在实验情境B中的“局部账户”表现为计算器价格从125美元降为120美元(相对差额为1/25)。第三个是综合账户(comprehensive account),综合账户就是总消费账户,该实验的综合账户为140美元。

卡尼曼认为,在上面的实验中,消费者是自发运用了局部账户,即通过相对优惠值来感知价格。情境A有33.3%的优惠;而情境B仅有4%的优惠。因此,人们的购买行为发生了反转。表现为在实验情境A中,68%的实验对象选择去另一家商场;而在实验情境B中,却只有29%。

此后,Philip Moon,Kevin Keasey,Darren Duxbury对卡尼曼的研究进行了重复实验并且提出,当优惠超过某个阈限值的时候,消费者对绝对优惠值同样非常敏感。绝对值优惠与相对值优惠之间存在一种关系。

4.2 行为生命周期理论——心理账户在消费领域的应用

经典的生命周期假说和持久收入假说是凯恩斯以后消费函数理论最重要的发展,但他们的理论是建立在完全理性人的假设之上的。例如,生命周期假说就认为:人总是能够深谋远虑,在任何时候都会考虑几十年以后的长远利益,并站在这种高度,根据一生的总财富来合理安排一生中每个阶段的消费,使一生的总效用达到最大。这显然和人们实际的消费行为不符,这种过于理性化的理论也无法解释现实中的许多经济现象。

1988年Shefrin和Thaler提出行为生命周期理论(behavior life cycle hypothesis)修正了传统的生命周期假说,使之能更好地描述现实中人们的消费行为。行为生命周期理论的两个最重要的概念是自我控制和心理账户。

行为生命周期理论引入“心理账户”理论解释消费行为。消费者根据生命周期不同财富的来源和形式,将它们划分为三个心理账户:现期可花费的现金收入账户(I),现期资产账户(A)和未来收入账户(F)。行为生命周期理论认为:不同账户的财富对消费者的决策行为是不同的。现金收入账户消费的诱惑力最大,因此,将这个账户的收入不消费而储蓄起来的心理成本也最大;现期资产账户的诱惑力和储蓄的心理成本居中;未来收入账户的诱惑力和储蓄的心理成本最小。由于不同的心理账户对消费者的诱惑不同,所以,消费者倾向于较多地通过现金收入账户消费,而较少通过现期资产账户消费,几乎不通过未来收入账户消费。不仅不同的心理账户对消费者的诱惑是不同的,而且同一个心理账户,其中的财富余额不同,对消费者的诱惑也不同。财富余额越多,诱惑越大。

行为生命周期理论的消费函数可表示为$C=f(I,A,F)$,且有:$1≈C/I>C/A>C/F≈0$。这就是说,现金收入账户的边际消费倾向最大,接近于1;现期资产账户次之;未来收入账户最小,接近0。和生命周期持久收入假说的消费函数相比,行为生命周期理论在分析消费者行为时强调的是心理方面的因素,这些心理因素主要是通过心理账户加以描述。所以,心理账户的划分及其性质是理解行为生命周期理论的关键。

4.3 关于消费预算的研究

1994年Heath和Soll发现,消费者有为不同的消费支出账户设置心理预算的倾向,并且严格控制该项目支出不超过合适的预算。例如,每个月的娱乐支出300元,每个月的日常餐饮消费1000元等。如果一段时间购买同一支出项目的总消费额超过了预算,人们会停止购买该类产品。即使在同一个消费项目中,不同的消费有不同的预算标准,同是娱乐消费,看电影的消费是200元人民币,买一本武打小说的消费是50元人民币。他们通过实验证明:人们当前在某一类项目的消费支出会减少他们未来在同一类项目的支出,而对其他项目的支出几乎没有什么影响。这是心理账户对每个消费项目会设定一个预算控制。

1996年,Chip和Soll研究认为,心理账户通过心理预算调节人们的消费行为。表现在:人们会为不同的消费设置预算,但预算通常会低估或者高估购买特定商品的价格,因此常使人们产生“穷鬼”和“大富翁”的认知错觉,从而出现消费不足和过度消费的消费误区。他们通过三个实验证明了心理账户的分类预算对消费决策的重要作用。

2006年,EldarShafir和RichardThaler发表Investnow,drinklater,spendnever一文,研究表明:在购买和消费暂时分离的商品交易中,人们会建构多种框架的心理账户。奢侈品的购买更多的被认为是一种“投资”而不是一种消费,因此,当消费很早以前购买的高档产品时,通常被编码为“免费”的或者是储蓄。但如果消费方式不是按原意愿进行时,对该产品的消费预算就会发挥作用。

4.4 行为资产组合理论(BPT)——心理账户在金融投资领域的应用

心理账户在金融投资决策领域最广泛的应用是投资组合结构的运用。根据理性投资组合理论,投资者应该只关心他们投资组合的期望收益,而不应该关注某个特定投资部分的收益。可事实相反,投资者倾向于把他们的资金分成安全账户(保障他们的财富水平)和风险账户(试图作风险投机的买卖)。

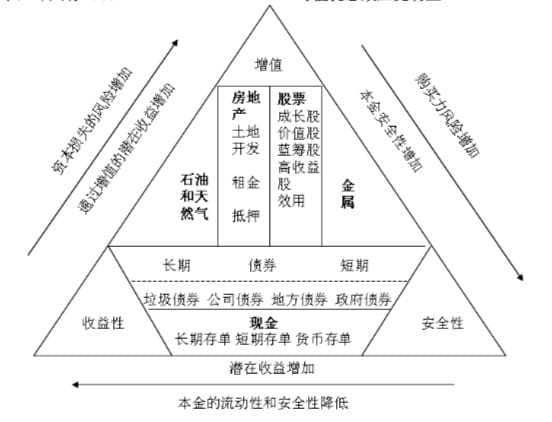

1997 年 Fisher 和 Statman 提出:人们在投资时会把 资金分别放在不同的投资账户中,即使是基金公司 也建议投资者建立一个资产投资的金字塔,把现金放在金字塔的最低层,把基金放在中间层,把股票放在金字塔的最高层。2000年,Shefrin和Statman提出了行为资产组合理论(Behavioral portfolio theory,BPT-MA)下图就是一个典型的分层金字塔结构,从底端到顶端是按照其风险程度由低到高排列的,从右到左是按其收入价值由低到高 的顺序排列[14]。模型中的每层是根据安全性、潜力 性和期望值这三者相关的投资需求设计的。底层是 为投资者提供安全性而设计的证券,包括货币市场 基金和银行存款保证,上一层是债券,再上一层是 股票和房地产。

在行为金融理论中,行为投资组合理论是建立 在卡尼曼和特维尔斯基的前景理论之上的一个框架 体系。它认为投资者的资产结构应该是金字塔式的 分层结构(这里的层就是心理账户),投资者对其 资产分层进行管理,每一层对应投资者的一个目标。 底层是投资者为避免贫穷而设立的,所以,其投资 对象通常是短期国债、大额可转让存单、货币市场 基金等有稳定收益、风险小的证券;高层是为使其 富有而设立的,其投资对象通常是外国股票、成长 性股票、彩票等高风险、高收益证券。Shefrin 和 Statman 设计了投资者只有一个心理账户和两个心 理账户的行为资产组合模型,并给出了模型的最优 解。当投资者有两个心理账户时,他们分别在低期 望水平和高期望水平两个心理账户建立投资模型, 并在两个账户之间分配资金。

此外,巴比雷斯和黄明(Barberis and Ming Huang)于 2001 年发表了题为“心理账户、损失规 避与个股回报”的论文,提出了一个较为完整的、 具体的刻画投资者心态的投资模型。并研究了在 两种心理账户下公司股票的均衡回报:一种是投资 者只对所持有的个股价格波动损失规避;另一种是 投资者对所持有的证券组合价格波动损失规避。该 模型在结合心理学、信息学和社会学研究成果的基 础上,对投资者与外部信息之间的互动关系做了崭 新的诠释,对投资者的心态及其决策过程做了具体 的刻画。为人们对投资决策的研究和资产定价的研 究提供了新的思路。